芯荒未平,电池荒又起,这回扩产也难救?

不知为何,这个夏天的“瓜”似乎特别多,除了娱乐圈以外,关于动力电池行业的瓜各位吃了吗?

前段时间,关于小鹏汽车董事长何小鹏“蹲守”宁德时代一个星期的消息在行业内广为流传。而且另一边,蔚来汽车李斌也亲自出面催货。宁德时代董事长曾毓群更是在5月份的股东大会上表示,客户最近催货“让他快受不了”。最近,宁德时代与中航锂电陷入了专利纠纷,双方互不相让。而这一切的背后,似乎都指向了一个关键点——电池荒。

没错,正当全球车企都在因为汽车芯片短缺而心慌慌时,“电池荒”的问题也逐渐显露。

“电池荒”影响深远

今年上半年,中国新能源汽车市场尤为火爆,中国汽车工业协会数据显示,今年上半年新能源汽车销量达到120.6万辆,同比大增200%。中国汽车动力电池产业创新联盟数据显示,今年上半年动力电池累计销量已到达58.2GWh,同比增长173.6%。

但其实不少在近期购买新能源车的消费者都已经体会到一点,那就是需要一个漫长等待的交付期。比如今年特别火爆的比亚迪DM-i系列,提车得等好几个月,甚至还无法确定具体时间。新能源汽车需求的快速增长,成为了“电池荒”最直接的构成原因。

或许对于老百姓来说,“芯荒”的影响要比“电池荒”来得更严重,毕竟芯片短缺影响的是几乎所有车辆的生产跟交付,而后者仅仅会困扰到一小撮购买新能源车的群体。

但对于车企而言,电池供应短缺的影响可能会更加棘手,毕竟眼下汽车行业正处于快速电动化转型阶段,新能源汽车市场上的每一步布局,都相当重要,电池短缺对于车企而言就像短跑运动员在毫秒必争的跑道上被绊了一脚,一旦落后就难以追上,对企业发展的影响更为长远。

蔚来李斌在今年3月季度财报电话会议中就提到过“相比芯片,今年二季度电池供应会是最大的瓶颈”。比亚迪也曾表示DM-i车型产能一直跟不上很大一部分原因也是刀片电池产能不足。乘联会表示,由于持续的电池需求旺盛,产业链补库存的速度偏慢,导致电池供应紧张,不利于未来的新能源车加速增长。

众所周知,新能源汽车的发展有赖于政策的推动,特别是我国在2017年推行“双积分”办法后,车企迫于压力迅速布局电动化领域,一时间大量新能源车型涌现,然而质量参差不齐,如同“赶鸭子上架”。而与此同时,上游动力电池厂商的情况也同样如此。

近年来,新能源汽车企业技术快速迭代,市场逐步转向高端化,对动力电池的品质要求更高,比如安全性、价格、性能、寿命等都有更高的标准。然而在国内动力电池企业中,除了宁德时代、比亚迪等头部企业及二梯队企业保有优质产能外,其他动力电池企业产品质量不敢恭维。动力电池的综合水平未完全达到市场的高要求,这也促使了“电池荒”加剧。

扩产?没那么简单

今年6月,宁德时代旗下全资子公司四川时代新能源科技刚刚完成了一期动力电池项目的投运。仅3小时物流时间内,其生产的动力电池就可以送往成都或者重庆等整车厂的生产线上。据悉,宁德时代与宜宾市陆续签订了四川时代动力电池一至六期项目,总投资超过300亿元,占地面积约3000亩,未来将大幅提升其在整个西南地区的供货效率。

实际上,四川宜宾生产基地只是宁德时代近年产能扩张中的一小步,截至目前,宁德时代已规划8大独资生产基地,覆盖全国各大汽车重镇,并且还延伸至德国。

至于比亚迪、LG化学、三星SDI、国轩高科、亿纬锂能等知名动力电池企业也在努力扩建动力电池项目。

与此同时,各大车企显然也不想坐以待毙,大众、吉利、长城等都开始自建动力电池工厂。

然而事情似乎并没有想象的那么简单。

首先电池项目的扩产需要较长的周期,即便头部主流厂商,工厂从开始动工到投产大约也要18-19个月。也就是说按照现有的产能,“电池荒”还会持续一段较长的时间。

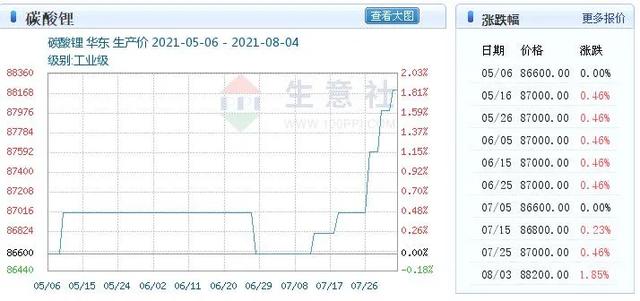

而且还有一个更为严重的问题,那就是原材料的价格上涨。据日本媒体近日报道,由于锂、铜和其他材料的价格上涨,日本汽车制造商受到数十亿美元的收益影响。在欧洲,钴的价格大涨了近80%,线束和电机所需的铜的价格则上涨了50%。中国市场同样不容乐观,碳酸锂的价格也已经涨到了一年前的两倍有余,达到了8.8万元/吨,并且还在猛涨。

钠电池、电池回收将成新风口?

受到市场需求激增和原材料资源告急等多重因素影响,“电池荒”似乎会成为长期伴随市场发展的问题。根据美国银行在最近发布的报告中预计,2025/2030/2040年,全球电动汽车渗透率将分别提高至23%、40%和67%。根据模型推算,动力电池供应或于2025-2026年“售罄”,在随后5年,全球“电池荒”还将进一步加剧。

而就在7月28日,宁德时代在未来战略发布会上展示了第一代钠离子电池样品,轰动了整个行业。这意味着,锂电池不再是未来唯一的选择。

据了解,第一代钠离子电池的单体能量密度为160Wh/kg;充电15分钟电量可达80%;热稳定性优异,且在零下20°C低温的环境下,放电保持率仍然有90%以上。同时由于较高的集成效率,钠离子电池的系统的能量密度可以媲美磷酸铁锂电池。

不过钠离子电池最大的优势还是在于成本方面。众所周知,钠元素在我们的生活中都相当普遍,食盐的主要成分便是氯化钠。据悉钠在地壳中的丰度是锂的440倍,而且分布也极其广泛。据了解,铜基钠离子电池原材料成本较磷酸铁锂的有望降低20%-30%左右。由此看来,钠离子电池未来前景相当广阔。

而除了探索新材料以外,其实锂离子电池本身就是一个最好的原材料来源。动力电池回收产业,正成为另一个巨大的风口。

动力电池回收思路很简单,通过提取电动汽车动力电池中制造锂离子电池的重要原材料(如锂、镍、钴等),并创建循环供应链,将这部分原材料重新投入到新电池的生产中,顺带解决日益短缺的电池原材料供应问题。

根据中国汽车技术研究中心的数据,2020年我国动力电池累计的退役总量约20万吨,到2025年这一数据预计将升至约78万吨,大批量的电池即将退役。

据专业人士估计,未来十年内,旧电池回收项目有望将电池原材料成本拉低至现在价格的50%,显然其中蕴藏的盈利空间非常可观。

如今,已经有不少人盯上了这门大生意,据统计,仅今年上半年,我国动力电池回收相关新注册企业就超过九千家。

于此与时,政策也强调对动力电池的梯次利用、回收网点建设,并原则性提出汽车生产企业承担动力电池回收主体责任。

不过,动力电池拆解环节对于处理单位的资质、设备环境以及人员技术要求高。而目前有关于纯电动汽车报废以及动力电池回收的相关制度和管理规范尚有待完善,在此之前,纯电动汽车动力电池回收行业可能会乱象横生。

相比起燃油车百年的发展史,尽管新能源汽车产业发展迅速,但也只能算是初期阶段,电池技术、上游供应链、后市场以及一系列制度规范等等,然而这些都并非一蹴而就的,而需要一个循序渐进的过程,时代走得太快,但也别忘了停下来等一等。